中国经济网北京10月16日讯 今日,中航上大高温合金材料股份有限公司(股票简称:上大股份,股票代码:301522.SZ)在深交所创业板上市。该股开盘报61.92元,截至收盘报79.85元,涨幅1060.61%,成交额50.31亿元,振幅582.56%,换手率84.31%,总市值296.94亿元。

上大股份主要从事高温及高性能合金、高品质特种不锈钢等特种合金产品的研发、生产和销售,实现了高温合金等国家关键战略材料的高质量、低成本、短周期生产交付,主要产品交付形态为锻棒件、锻扁件、饼锻件、环锻件、轴锻件等自由锻件,广泛应用于航空航天、燃气轮机及汽轮机、核工程、石油化工等领域高端装备的生产制造。

截至上市公告书出具之日,栾东海为公司的控股股东、实际控制人。栾东海直接持有公司5,625万股,占公司本次发行后股本总额的15.13%,此外,栾东海通过中和上大控制公司2,970万股,占公司本次发行后股本总额的7.99%,合计控制公司23.11%股份。

上大股份于2023年7月28日首发过会,深交所上市审核委员会2023年第57次审议会议现场问询的主要问题:

1.实际控制人资金问题。根据发行人申报材料,2019年至2022年,发行人实际控制人栾东海向张某某购买收藏品、房屋装饰物及用品、家具,合计支出金额为2,151.44万元,委托周某某为其竞拍海外收藏品,支出金额为549.01万元。2015年至2019年期间,为受让发行人股权及对发行人增资,栾东海及其配偶累计对外借款约1.24亿元,截至目前,尚未清偿的借款为2,500万元,已偿还借款资金主要来源于栾东海控制的上大房地产经营所得。

请发行人:(1)说明栾东海存在大额未清偿债务的情况下,仍大额支出购买收藏品的原因及合理性,是否存在通过购买收藏品进行利益输送或商业贿赂的情形;(2)结合上大房地产的经营状况,说明偿还借款资金来源的真实性,是否存在股权代持情形或其他利益安排。同时,请保荐人发表明确意见。

2.毛利率问题。根据发行人申报材料,报告期内发行人高温合金产品毛利率分别为44.07%、45.91%、38.45%,高于同行业可比公司同类产品毛利率均值;高品质特种不锈钢产品毛利率分别为-0.29%、8.07%、2.32%,大幅低于同行业可比公司同类产品毛利率均值。

请发行人:(1)说明高温合金产品毛利率高于同行业可比公司同类产品的原因及合理性;(2)说明高品质特种不锈钢产品毛利率大幅低于同行业可比公司同类产品的原因及合理性,产品成本归集是否清晰、准确。同时,请保荐人发表明确意见。

需进一步落实事项:

无。

上大股份本次在深交所创业板公开发行股票9,296.6667万股,占发行后总股本的比例为25.00%,本次发行股份均为新股,公司股东不进行公开发售股份,发行价格6.88元/股。上大股份的保荐机构(主承销商)为中国国际金融股份有限公司,保荐代表人白东旭、高嵩。

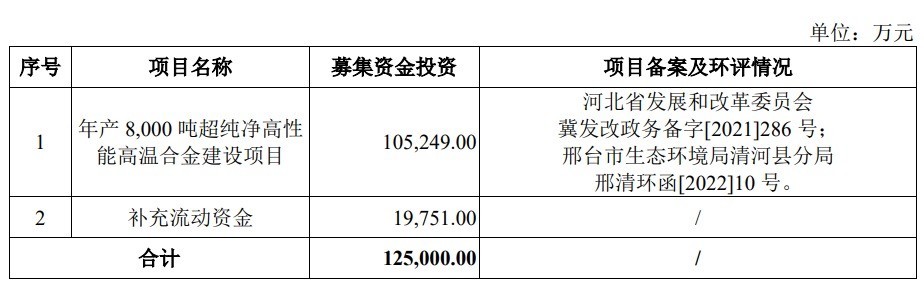

上大股份本次发行募集资金总额为63,961.07万元,扣除发行费用后的实际募集资金净额为54,850.33万元,公司最终募集资金净额比原计划少70,149.67万元。上大股份2024年10月11日披露的招股书显示,公司拟募集资金125,000.00万元,用于年产8,000吨超纯净高性能高温合金建设项目、补充流动资金。

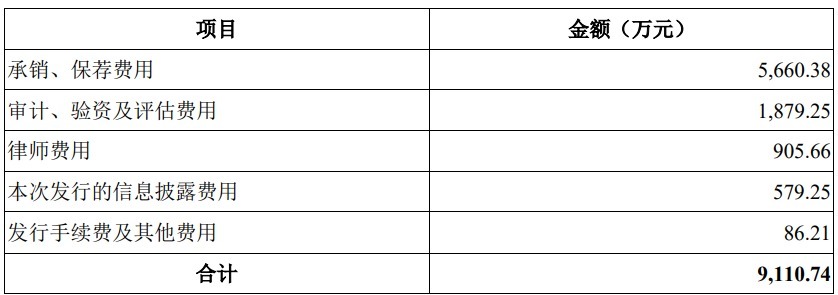

上大股份本次发行费用(不含增值税)总额为9,110.74万元,其中承销、保荐费用5,660.38万元。

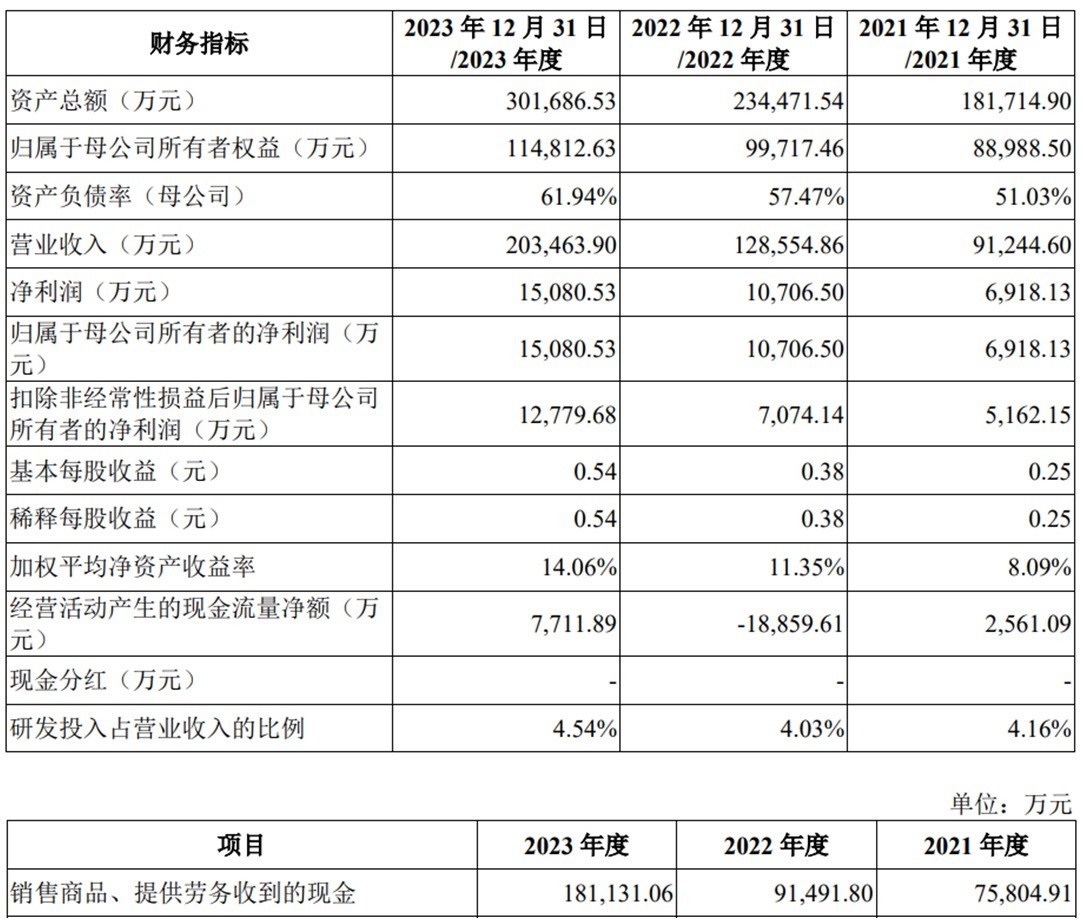

2021年至2023年,上大股份的营业收入分别为91,244.60万元、128,554.86万元和203,463.90万元;净利润/归属于母公司所有者的净利润分别为6,918.13万元、10,706.50万元和15,080.53万元;扣除非经常性损益后归属于母公司所有者的净利润分别为5,162.15万元、7,074.14万元和12,779.68万元。

上述同期,公司销售商品、提供劳务收到的现金分别为75,804.91万元、91,491.80万元和

181,131.06万元,经营活动产生的现金流量净额分别为2,561.09万元、-18,859.61万元和7,711.89万元。

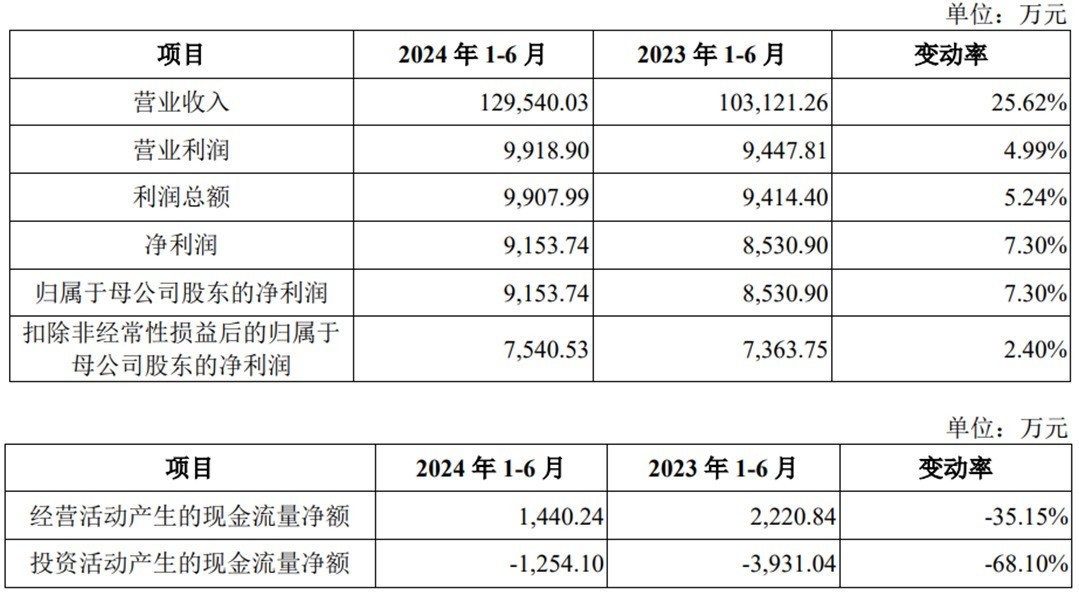

2024年1-6月,公司实现营业收入129,540.03万元,同比增长25.62%;实现净利润/归属于母公司股东的净利润9,153.74万元,同比增长7.30%;扣除非经常性损益后的归属于母公司股东的净利润7,540.53万元,同比增长2.40%;经营活动产生的现金流量净额1,440.24万元,同比下降35.15%。

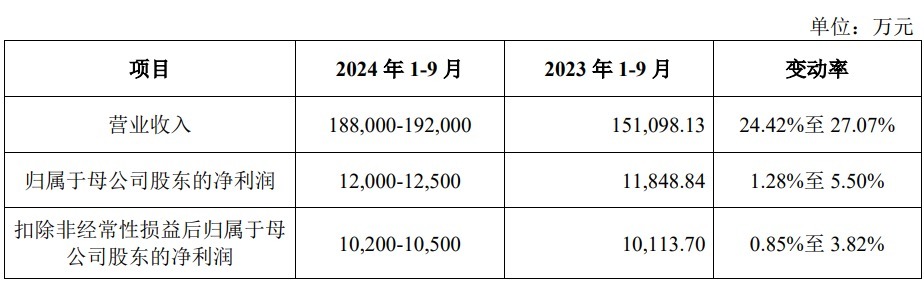

2024年1-9月,上大股份预计实现营业收入188,000万元至192,000万元,同比增长24.42%至27.07%;预计实现净利润12,000至12,500万元,同比增长1.28%至5.50%;扣除非经常性损益后归属于母公司股东的净利润10,200至10,500万元,同比增长0.85%至3.82%。