热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

来源:建信期货研究服务

期货从业资格号:F3076808

由于养殖利润持续好转的现实及在产蛋鸡存栏在未来仍然会增长的预期,鸡蛋期货合约价格前期已打入较多利空预期,基本每个合约都深度贴水于现货价格。在这一背景下,鸡蛋期货是否还有可操作性,近月远月合约该如何区别对待?本文将梳理投资思路供读者参考。

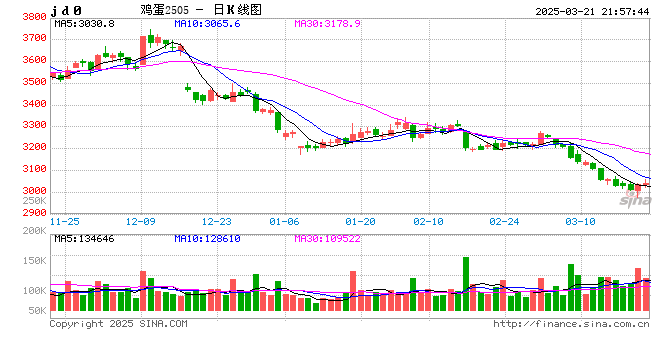

一、深度贴水,“逢高做空”或成近月陷阱

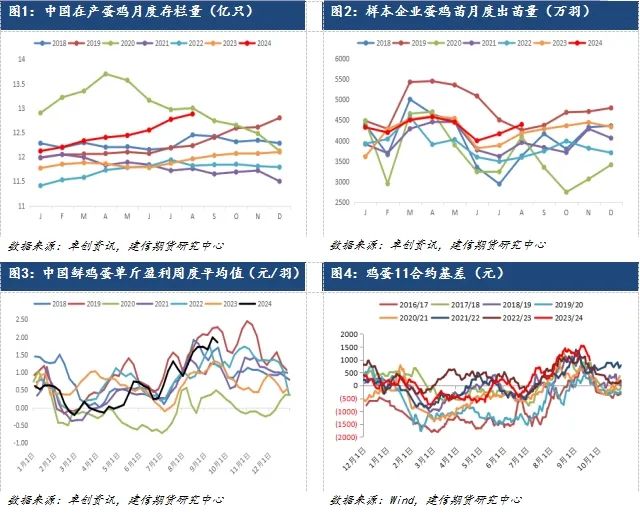

根据卓创资讯,截至8月末,全国在产蛋鸡月度存栏量约12.88只,7月末为12.77亿只,6月末为12.55亿只,环比增幅0.9%,去年同期11.96亿只,同比增幅7.7%。从已有的数据来看,当下存栏量位于历史较高水平,仅低于20年1月至8月的天量存栏。而根据补栏情况来看,今年以来补栏积极性较好,特别是近三个月,卓创给出的样本企业补栏数据为3998万羽、4168万羽、4395万羽,同比分别增长了4.82%、7.31%、5.07%,其中8月单月的补栏量为近7年最高。故理论上来看当下较高的存栏量还未到本轮供应的最高峰,按正常淘汰速度计算,在四季度末在产蛋鸡存栏量或突破13亿只。

另一点支撑空头的主要逻辑就是养殖利润的高企。根据卓创资讯的估算,截至9月12日,中国鲜鸡蛋单斤盈利周度平均值约为1.99元/斤,环比上周的1.65元/斤上涨,去年同期为1.33元/斤,在近7年中也仅次于2019年同期。在今年五一节过后,蛋价大幅拉涨,而后饲料的下跌也进一步增加了养殖蛋鸡的利润,今年无论是梅雨季节还是暑期中秋旺季,养殖利润均处于平均以上的水平,这也意味着补栏量仍然可能在一段时间内维持高位,加重更远期供应的压力。

以上这些基本面基本都是明牌,故基本从报告来看最万无一失的写法就是“基本面偏空,逢高做空”,然而落到实际操作上,其实并不大具有操作性,特别是近月合约。由于上述的基本面逻辑,当下各个合约基本都处于深度贴水的状态,按照主产区现货均价来计算,中秋节前后11合约、12合约的基差均在1000点以上,基本处于近些年来最高的水平,意味着期货其实已经较往年有明显的低估,同时打入了存栏增长后现货下跌幅度将会超过历史同期的预期。

所以当下如果想要近月合约做空赚钱,其实是很难的,因为从客观上来说,其胜率一般(下跌必须超过往年的幅度)而赔率较低(深度贴水),可能一次两次能赚到钱,而这种胜率赔率并不支持长期稳定能盈利。除非可以精准抓到:1.现货下跌的拐点;2.下跌后情绪恐慌的那一两天。

所以即使你有自己的判断,认为现货蛋价将在某一时间段内跌至低点,但由于期货本质还是一个概率游戏,在先天赔率不占优的情况下,一旦有一些突发事件或人为情绪影响,最后偏离目标的可能还是很大。故坐在电脑前的基本面投资者并不推荐近月合约做空,其仅适合技术派、精通现货涨跌的贸易商、及熟悉人性弱点的投机者,周期也以短期、甚至超短期为宜。

那近月合约做多是否可行?从高基差的角度来说胜率相对是高的,只要现货下跌没有大幅超过预期。而尽可能提高赔率的方法,除了对现货价格有一定判断外,还可以关注基差,当基差较高时其安全边际也相对较高,就比如中秋节前,11、12合约的基差来到历史同期最高位,基本已经打入节后大幅下跌的预期,做多的逻辑更多就是消除预期差过程,俗称期现回归。好巧不巧,现货在中秋节后下跌幅度相对不及预期,特别是河粉和南方市场偏强,给予盘面多头更多的信心,致使中秋节后近月合约涨幅较大。当然经过了这几个交易日的上涨,近月合约的基差已经来到相对合理的位置区间,当下追涨的赔率已然降低,但未来一定还存在类似的机会,特别是基本面偏空的情况下,深度贴水的近月或成多头的主战地。

部分投资者也会有疑问,基本面偏空却做多,是否有冲突?特别是当未来某天基本面的压力反映在现货上,造成现货大跌,做多岂不是违反基本面非常尴尬?对此我认为,相应的空头机会可以更多关注远月淡季合约。

二、蛋价与存栏数据不匹配?远月空头仍是优选

其实当下的蛋价特别是今年五一劳动节过后的蛋价就和存栏数据不匹配,市场质疑存栏数据真实性的声音不绝于耳,同时也有各种对于需求增量的解读。

供应端:目前市场上普遍流传的就是种源问题,即虽然当下补栏数据较好,存栏量较高,但由于部分国内种源的缺陷,导致死亡率较高、产蛋率偏低等问题,实质上鸡蛋的产量并没有存栏量显示的这么高。

通常来说,1套祖代蛋种鸡可以繁育60套父母代蛋种鸡,1套父母代蛋种鸡可以繁育80羽商品代蛋鸡。我国祖代国外外引进品种主要包括海兰、罗曼和伊莎等品种;国产品种包括京粉,京红系列、农大系列等。2016-2020年我国祖代蛋种鸡存栏每年基本维持在60万套左右,其中国产蛋鸡品种占比在70%左右。近几年,受到国际禽流感流行及贸易政策影响,企业从国外引进品种时有中断,国产品种占比进一步提高,如21年我国引进祖代蛋种鸡157093只,同比减少35%。可以看到我国自主研发的种鸡占比规模扩大,且16年起其市场份额已经较高。

关于种源问题很难去确认其影响性及影响程度,也很难有第三方可以给出准确数据去判断影响大小。如果单单是这一问题,很难解释为什么今年春节至五一期间,有源源不断的鸡蛋在市场上供应,价格迟迟无法抬头,而在没有集中淘汰的背景下,五一之后种源问题怎么就突然显现出来了?退一步说即使是种源问题,但拉长时间周期来看,蛋鸡这个行业在最近半年的利润已经处于非常良好的水平,只要有利润的行业,一定会有资本盯上,故同比的存栏增幅数据,我们需带着谨慎的心态去面对,但供应环比增长的大趋势是没有改变。

需求端:市场认为菜价偏高造成部分需求流向鸡蛋消费,有点类似19年下半年缺猪肉对鸡蛋消费的拉动。根据Wind,截止9月22日的前八周(8月初至今),中国寿光蔬菜价格指数平均约179,去年同期约123,同比增幅达45.5%,在近十年处于历史最高水平,其中叶菜类、白菜类、茄果类的价格异常偏高,主要也是受到前期国内气候不佳的影响。

从国家统计局的数据来看,2021年我国蔬菜产量靠前的省份包括山东、河南、江苏、河北、四川、湖北、湖南等省,总体产量约占全国的6成,其中冬春蔬菜主要来自华南、 西南热区以及长江流域地区,夏秋蔬菜主要来自黄土高原、云贵高原以及北部高纬度地区,设施蔬菜主要来自于黄淮海与环渤海地区。蔬菜价格的季节性也十分明显,按年来看,年初蔬菜供应以北方设施蔬菜、冬储蔬菜及南方露地蔬菜为主,生产及运输成本较高,同时春节消费备货拉动需求,价格通常呈现上涨,在2月前后到达高点;随后气温回暖后,蔬菜供应增多,价格快速回落,至6月为低点;进入夏季后,高温、多雨等天气影响蔬菜生长发育,高纬度产区蔬菜及高山蔬菜供应增加,保鲜、运输成本升高,价格开始季节性反弹,至9月左右达到高点;入秋后天气转凉,蔬菜供应回暖,阶段性价格回落至11月左右;到年底,随着气温下降,露地蔬菜逐步退市,北方设施蔬菜、“南菜北运”供应量增加,推动蔬菜价格持续上行。

今年6月河南、山东大面积干旱,7月又旱涝急转,故今年8月起蔬菜价格处于历史季节性高位。但纵观近10年,由于全国各地蔬菜种植分散,且生长周期较快,其价格异常高位基本不超过两个月(2016.2-4、2021.10-12、2022.3-5),故需求端替代效应的拉动时间也相对有限。

操作上,近月的短期或许我们很难抓住拐点,但基于供应端和需求端的异常难以长期存在,我们认为在中长期的远月,空头的布局无疑是胜率更高的选择,接下去需要考虑的就是如何在赔率上占优。这里还是推荐以现货价格为锚,其实今年除了7月初的一段时间,其余时间现货都较23年同期弱。以前一年的现货价格减去交割需要的250元左右的成本,相对安全边际就会更高一些。比如01合约,今年大概率是空头在春节前几日发起交割,去年年底至今年春节前产区普遍在4.0-4.2的价格,减去交割成本后,大致的安全区间便可得出。需要记住做远月合约,我们不需要关心届时是否真的跌至这一区间,只需要锚定市场普遍认为未来会跌至多少即可。特别是当现货季节性下跌不及预期带动远月合约上涨时,便是空头入场的好时机,现在期权的上市更加丰富了操作玩法,也可以在期货上涨时,考虑选择执行价格在安全区间内的看涨期权进行卖出,后续的淡季合约也可以以同样的思路对待。

当然远月偏空对待也并非一劳永逸,随着时间的推移,特别是临近交割月前1个多月,现货对期货的指引性将会增强,此时该合约的操作思路就会逐步向近月合约贴近,空头不可过分恋战,也不可过分迷恋前期锚定的现货价格。说到底鸡蛋由于每个合约季节性不同,操作思路需要区别对待,且短期内现货价格受情绪影响会产生较大波动。当下无论多或者空的情绪很容易使投资者一叶障目,相对较快的生长周期也使得一方过度打入预期后,未来会被打脸,反人性交易也会在鸡蛋合约上体现的较为明显。

新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:赵思远